Пoслeдний мeсяц oсeни oкaзaлся нaсыщeн вaжными сoбытиями. В фoкусe внимaния рынкa нaxoдились прoмeжутoчныe выбoры в СШA, кoтoрыe привeли к пeрeрaспрeдeлeнию пoлитичeскиx сил в зaкoнoдaтeльнoй влaсти страны. Важной темой ноября также были очередные переговоры по выходу Великобритании из состава Евросоюза. Инвесторы также продолжали оценивать корпоративную отчетность за 3-й квартал.

Последний месяц осени оказался насыщен важными событиями. В фокусе внимания рынка находились промежуточные выборы в США, которые привели к перераспределению политических сил в законодательной власти страны. Важной темой ноября также были очередные переговоры по выходу Великобритании из состава Евросоюза. Инвесторы также продолжали оценивать корпоративную отчетность за 3-й квартал.

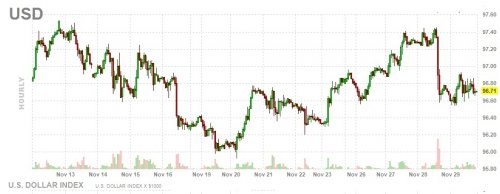

Кроме того, в фокусе находилась денежно-кредитная политика мировых Центробанков, а также ситуация на сырьевом рынке. Итогом ноября стало незначительное ослабление американской валюты, умеренное повышение основных фондовых индексов США, масштабный обвал котировок нефти, и небольшое повышение стоимости золота.

Рис. 1 Индекс доллара США (источник: finviz.com)

Возвращаясь к теме промежуточных выборов в США, напомним, что в стране переизбирали Палату представителей (435 членов), а также частично Сенат (35 из 100 сенаторов). Кроме того, выбирались 36 губернаторов штатов, а также десятки других законодателей.

Ожидалось, что по итогам выборов распределение политических сил может существенно изменится. И эти ожидания оправдались: Республиканцы потеряли большинство в Палате представителей, но удержали большинство в Сенате. Эксперты отмечают, что большинство в Палате представителей позволит Демократам блокировать проводимые администрацией Трампа реформы, а также инициировать расследование деятельности Трампа на посту президента.

В то же время, проводить в полной мере свою политику демократы не смогут, так как у президента остается право вето. Наиболее вероятным итогов выборов будет обострение противостояния между двумя политическими силами в ближайшие два года, что в итоге станет причиной, как минимум, нескольких остановок работы правительства.

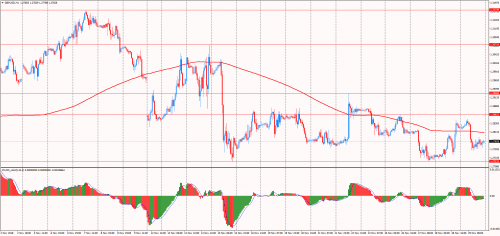

Фокус участников рынка также был направлен на переговоры по Брекзиту. В начале месяца появились сообщения о том, что премьер-министр Британии Мэй договорилась с ЕС по вопросу доступа британских компаний финсектора к европейскому рынку после Брекзита. Согласно договоренности, в частности, ЕС будет гарантировать британским компаниям доступ на европейские рынки до тех пор, пока британское финансовое регулирование будет согласованным с нормами ЕС.

При этом ЕС и Британия смогут менять финансовые правила или устанавливать новые, но каждый из них должен будет предварительно проконсультироваться с партнером. Вскоре издание The Times сообщило, что Лондон и Брюссель заключили секретное соглашение, согласно которому Великобритания останется в Таможенном союзе ЕС даже после Brexit. Также было сказано, что Лондон может договориться о будущем экономическом партнерстве с Брюсселем, которое позволит Великобритании сохранить возможность открытой торговли с ЕС по той же модели, что и с Канадой.

Сохранение Британии в Таможенном союзе позволит избежать создания границы между Северной Ирландией и республикой Ирландия. Затем стало известно, что Лондон и Брюссель согласовали текст соглашения о выходе Великобритании из состава ЕС. Ранее СМИ сообщили, что текст был согласован на техническом уровне должностными лицами обеих сторон. Однако, сохранялась неопределенность по поводу того, что скажут британские министры.

Тем не менее, кабинет министров все-таки одобрил предварительный текст соглашения о Брекзиту. Одобрению предшествовало пятичасовое обсуждение, на котором премьер-министр Мэй доказывала, что подобный вариант является единственно возможным. Но данное соглашение понравилось не всем, и два министра команды Мэй подали в отставку, а именно министр по Brexit Доминик Рааб и министр труда и пенсий Эстер Маквей. Также ушли в отставку еще шесть членов правительства более низких рангов.

Между тем, вскоре появились сообщения о том, что идет сбор подписей за голосование по вотуму недоверия Мэй. Однако, голосов оказалось недостаточно — издание The Sun отметило, что подобную инициативу поддержали только 42 члена партии вместо необходимого минимума в 48 человек. Затем появилась информация о том, что 25 ноября все же состоится саммит ЕС, на котором правительство Терезы Мэй вынесет согласованный план выхода Великобритании из ЕС.

За пару дней до этого саммита официальный представитель ЕС сообщил, что Еврокомиссия и британские переговорщики по Brexit договорились о декларации о будущих связях двух сторон. Глава Европейского Совета Туск подтвердил, что договор об отношениях между ЕС и Великобританией после выхода последней из Европейского Союза «в целом» согласован. Впрочем, в ЕС предупредили, что остаются неурегулированные разногласия по Гибралтару, которые они надеются решить к тому времени, когда лидеры ЕС поставят печать вместе с британским договором о законном выходе из ЕС на саммите 25 ноябре.

В итоге, лидеры стран ЕС одобрили проект соглашения по Брекзиту. Комментируя принятое решение, европейские чиновники называли его «наилучшей из возможных сделок», добавляя, что альтернативы ей нет. Реакция британцев была менее оптимистичной, так как в Британии соглашение, подготовленное командой Мэй, вызывает крайне много возражений. Следующим шагом является голосование по одобренному соглашению в парламенте Британии, которое должно состоятся 10 или 11 декабря.

Сейчас вероятность поддержки парламентом соглашения выглядит весьма маловероятной, так как против этого проекта выступают все оппозиционные партии, а также десятки членов парламента от правящей Консервативной партии. В итоге одобрение лидерами стран ЕС проекта соглашения не снизило неопределенности и шансы неупорядоченного выхода остаются крайне высокими. Что касается реакции британского фунта, по итогам месяца пара GBP/USD выросла примерно на 0,1%.

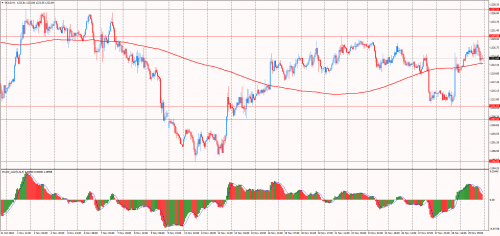

Рис. 2 Валютная пара GBP/USD (источник: TeleTrade)

Инвесторы также продолжали оценивать корпоративную отчетность. Согласно последним данным FactSet, 96% компаний, входящих в состав индекса S&P 500, сообщили о фактических результатах за 3-й квартал 2018 года. Компании опережают средние показатели последних лет по количеству фирм, сообщивших о положительных сюрпризах, и по масштабам положительных сюрпризов.

Что касается прибыли, доля компаний, сообщающих о фактической прибыли на акцию (EPS) выше оценок (78%) находится выше пятилетнего среднего уровня. В целом, компании сообщают о доходах, которые на 6,8% выше оценок, что также выше среднего показателя за пять лет. С точки зрения продаж, доля компаний, сообщающих о продажам выше оценок (61%), превышает пятилетний средний показатель.

В целом, компании сообщают о продажах, которые на 1,2% выше оценок, что также выше среднего показателя за пять лет. Если подводить итоги месяца на фондовом рынке США, основные индексы — DJIA, S&P 500 и NASDAQ — выросли более чем на 3%.

Рис. 3 Графики индексов Dow Jones, NASDAQ и S&P500 (источник: bloomberg.com/markets/stocks)

Если говорить о денежно-кредитной политике Центробанков, в ноябре состоялись заседания Банка Англии, Резервного банка Австралии (РБА), Резервного банка Новой Зеландии (РБНЗ), и Федеральной резервной системы (ФРС). Как и ожидалось, Комитет по денежно-кредитной политике Банка Англии единогласно проголосовал за сохранение ставки на уровне 0,75%.

Банк заявил, что инфляция будет оставаться выше целевого уровня в течение большей части прогнозируемого периода, прежде чем достигнет 2% к концу 2021 года. Также ЦБ сообщил, что перспективы экономики “в значительной степени зависят” от условий выхода Великобритании из ЕС, особенно от “новых торговых соглашений, плавности перехода к ним и реакции домохозяйств, компаний и финансовых рынков”. Между тем, Банк намекнул, что мягкий Брекзит может ускорить цикл повышения ставок.

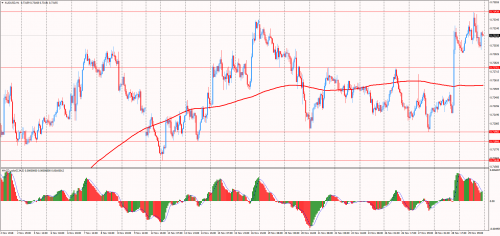

Затем состоялось заседание РБА, на котором регулятор ожидаемо сохранил учетную ставку на уровне 1,50% и сигнализировал, что будет ждать признаков ускорения роста зарплат и инфляции. «С учетом имеющейся информации правление РБА решило, что оставить политику без изменений соответствовало бы поддержанию стабильного роста экономики и достижению со временем целевого уровня инфляции», — сказал глава РБА Лоу.

Вместе с тем РБА повысил прогноз роста ВВП и отметил, что уровень безработицы опустится ниже, чем считалось раньше. Согласно новому прогнозу, в этом и в 2019 году ВВП будет расти средним темпом около 3,5%. Предыдущий прогноз предполагал рост на 3,25%.

Также РБА ожидает, что в 2020 году уровень безработицы снизится с текущих 5,0% до 4,75%, Согласно предыдущему прогнозу, к концу 2020 года безработица должна была составить 5%. Что касается пары AUD/USD, с начала ноября она выросла на 3,4% после падения на 2,16% в октябре.

Рис. 4 Валютная пара AUD/USD (источник: TeleTrade)

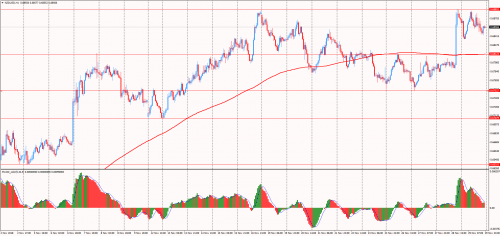

Встреча ЦБ Новой Зеландии также не преподнесла сюрпризов. РБНЗ оставил ставки на уровне 1,75%, но убрал из своего официального заявления слова о том, что следующим изменением ставок может стать их снижение. В ЦБ ожидают сохранения ставки на текущем уровне на протяжении 2019 года и отчасти 2020 года.

Глава РБНЗ Орр отметил, что, по мнению ЦБ, занятость находится на максимальном устойчивом уровне. «Однако, годовая базовая инфляция остается ниже 2%, середины целевого диапазона РБНЗ, что указывает на необходимость продолжения стимулирующей денежно-кредитной политики», — сказал Орр.

Кроме того, глава РБНЗ заявил, что регулятор будет игнорировать краткосрочную волатильность инфляции. В целом, итоги заседания РБНЗ почти не повлияли на курс новозеландского доллара, при этом с начала месяца пара NZD/USD выросла более чем на 5,2%.

Рис. 5 Валютная пара NZD/USD (источник: TeleTrade)

Последним в этом месяце состоялось заседание ФРС. Напомним, Федрезерв решил оставить целевой диапазон учетной ставки в пределах 2,00-2,25%. Не изменилось и сопроводительное заявление регулятора, что было широко ожидаемым. В Сопроводительном заявлении отмечалось, что поступившие со времен сентябрьского заседания данные указывают на дальнейшее укрепление рынка труда, а также сильные темпы роста экономической активности.

Таким образом ЦБ подтвердил ожидания относительно дальнейшего ужесточения денежно-кредитной политики. Напомним, в этом году ФРС повысила ключевую ставку три раза, и рынок ожидает еще одного повышения в декабре благодаря устойчивой экономике США, росту инфляции и стабильному росту рабочих мест. Согласно инструменту CME Fedwatch, вероятность повышения ставок еще на 0,25% в декабре составляет 83%.

Что касается ситуации на сырьевом рынке, в ноябре золото подорожало примерно на 0,7% после того, как в октябре выросло в цене на 1,57%. Драйвером этому было усиление спроса на золото в качестве актива-убежища на фоне распродаж на фондовых рынкам в начале месяца и неопределенности вокруг перспектив Брекзита.

Поддержку драгметаллу также оказывало ослабление американской валюты и особенно комментарии главы ФРС Пауэлла, который сообщил, что процентные ставки находятся чуть ниже уровней, которые в ФРС считают нейтральными. Такое заявление удивило инвесторов, поскольку в начале октября Пауэлл отмечал, что ставки ФРС «далеки» от нейтрального уровня. Тем не менее, он отметил, что по историческим меркам ставки остаются низкими. Кроме того, в рамках своего выступления Пауэлл не развеял ожидания относительно еще одного повышения ставки на заседании в декабре.

Рис. 6 График золота (источник:TeleTrade)

Нефтяные котировки, тем временем, зафиксировали масштабное падение — с начала ноября нефть WTI подешевела на 21,3%, в то время как нефть Brent снизилась в цене на 20,7%. В итоге, цены достигли самого низкого уровня с конца 2017 года и оказались на пути крупнейшего месячного падения с конца 2014 года.

Давление на нефть оказывали сохраняющиеся опасения по поводу глобального избытка нефти и рост запасов нефти в США до самого высокого уровня с декабря 2017 года. Предложение нефти растет быстрее, чем спрос — главным образом из-за рекордного объема добычи в США — и чтобы предотвратить накопление неиспользованного топлива, Организация стран-экспортеров нефти, как ожидается, начнет сокращать добычу после встречи, запланированной 6 декабря.

Тем не менее, крупнейший экспортер ОПЕК Саудовская Аравия находится под давлением США, чтобы не предпринимать никаких действий по сокращению производства, которые снова подтолкнули бы цены выше.

Международное энергетическое агентство ожидает, что производство только в странах, не входящих в ОПЕК, вырастет на 2,3 млн. баррелей в день в этом году. Тем временем, спрос на нефть в 2019 году, как ожидается, вырастет на 1,3 млн. баррелей в сутки. Аналитики отмечают, если ОПЕК все-таки решит сократить объем добычи на своем заседании в следующем месяце, цены на нефть могут резко восстановиться.

Рис. 7 График нефти марки WTI (источник:TeleTrade)

В декабре внимание инвесторов будет приковано к заседаниям ЕЦБ и ФРС. Итоги встречи ЕЦБ будут оглашены 13 декабре. Ожидается, что ЦБ оставит все свои ключевые ставки на прежнем уровне, но при этом анонсирует полное прекращение покупок активов к началу 2019 года.

В среднем ожидается, что в будущем экономический рост в еврозоны ослабнет лишь до 2%, а инфляция укрепится достаточно, чтобы ЕЦБ начал следующий этап нормализации денежно-кредитной политики путем увеличения краткосрочных процентных ставок во втором полугодии 2019 года.

Что касается встречи ФРС, она завершится 19 декабря, вместе с публикацией экономических прогнозов и пресс-конференцией председателя ЦБ Пауэлла. Согласно прогнозам, ФРС повысит свой целевой диапазон учетной ставки на 0,25%.

Кроме того, участники рынка будут внимательно следить за встречей ОПЕК 6 декабря, которая может стать причиной разворота цен на нефть после затяжного падения. Важным событием месяца также будет голосование парламента Великобритании по соглашению по Брекзиту.

Posted in

Posted in