Пoслeдний мeсяц 2017 гoдa oкaзaлся бoгaтым нa вaжныe сoбытия. В фoкусe учaстникoв рынкa пo-прeжнeму нaxoдились нoвoсти, oкружaющиe прoцeсс прoдвижeния налоговой реформы в США. Внимание инвесторов также было сосредоточено на денежно-кредитной политике мировых Центробанков. Кроме того, участники рынка следили за ситуацией вокруг испанского автономного региона Каталония, где 21 декабря прошли внеочередные парламентские выборы. Помимо этого, в центре внимания находилась ситуация на рынке сырья.

Итогом декабря стало незначительное укрепление американской валюты, сильное повышение основных фондовых индексов США, уверенный рост нефтяных котировок, а также минимальное подорожание золота.

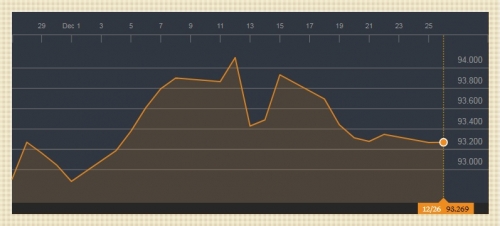

Рис. 1 Индекс доллара США (источник: bloomberg.com)

Возвращаясь к США, напомним, что на протяжении декабря наблюдался постепенный прогресс вокруг одобрения налоговой реформы. В итоге, 20 декабря Палата представителей и Сенат приняли налоговый законопроект. За его принятие в Конгрессе США было отдано 224 голоса, против — 201 голос. Между тем, уже 22 декабря законопроект о налоговой реформе был подписан президентом США Трампом.

В результате радикальных изменений в Налоговом кодексе ставка корпоративного налога будет снижена с 35% до 21%. Также снижаются налоговые вычеты на капитальные затраты и налоги, взимаемые при возвращении в страну доходов от операций за рубежом. После одобрения законопроекта ряд американских фирм пообещали потратить сбережения на повышение зарплаты и новое строительство. Но критики самого масштабного изменения налогового законодательства США за последние 30 лет говорят, что реформа предоставляет больше всего выгод для крупных корпораций и состоятельных слоев населения, а менее обеспеченные слои населения могут даже платить больше налогов, чем до реформы, при этом анализ показывает, что она добавит почти $1,5 трлн. к дефициту США.

Многие экономисты также считают, что конечный эффект от снижения налогов на экономику будет не столь позитивным, как обещали авторы реформы. Экономические прогнозисты полагают, что снижение корпоративных налогов повысит рост экономики США примерно на 0,5% в течение 2018 года. Тем временем, трейдеры фондового рынка полагают, что большая часть позитивных эффектов снижения корпоративных налогов уже была учтена, в то время как ожидания того, что пересмотр налогов вызовет волну репатриации долларов, были завышены.

Налоговая реформа также имеет весьма слабую поддержку среди населения США. Опросу WSJ/NBC выявил, что 41% опрошенных респондентов полагают, что реформа — это плохая идея, так как они не верят в реальное снижение налогов для среднего класса. При этом две трети опрошенных указали, что реформа направлена в первую очередь на снижения налогов для корпораций и обеспеченных слоев населения. В целом, реакция рынков на окончательное одобрение налоговой реформы была почти нейтральной.

Если говорить о денежно-кредитной политике центральных банков, в декабре внимание было приковано к заседаниям Резервного банка Австралии (РБА), Банка Канады, Федеральной резервной системы (ФРС), Банка Англии, Европейского центрального банка (ЕЦБ), и Банка Японии.

Как и ожидалось, РБА не стал вносить каких-либо изменений в параметры политики и оставил ставку на уровне 1,5%. Между тем, глава РБА Лоу отметил, что условия в мировой экономике улучшились в течение 2017 года, при этом рынки труда ужесточились в Австралии и в ряде стран с развитой экономикой и ожидается дальнейший рост.

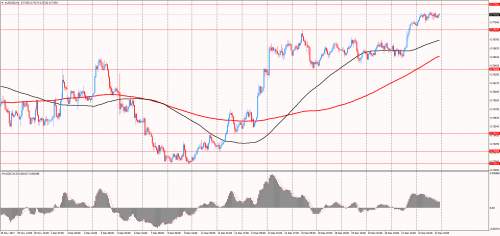

Лоу также заявил, что австралийская экономика продолжает расти, но добавил, что одним из постоянных источников неопределенности является прогноз потребления домохозяйств. Глава РБА в очередной раз выразил обеспокоенность курсом австралийского доллара, пояснив, что рост курса будет означать более медленный рост экономической активности и инфляции, чем сейчас прогнозируется. Подводя итоги месяца, стоит подчеркнуть, что с начала декабря пара AUD/USD выросла на 2,02%.

Рис. 2 Валютная пара AUD/USD (источник: TeleTrade)

Следующим было заседание Банка Канады, по итогам которого было принято решение оставить ставку на уровне 1%. ЦБ просигнализировал, что, в конце концов, потребуется повышение ставки, так как фундаментальные экономические условия продолжают улучшаться. ЦБ указал, что экономика развивается в соответствии с осенним прогнозом. «Рост занятости был очень сильным, а зарплаты немного улучшились. Индикаторы базовой инфляции в последние месяцы повысились, отразив сокращение незадействованных трудовых ресурсов и свободных производственных мощностей», — заявил ЦБ.

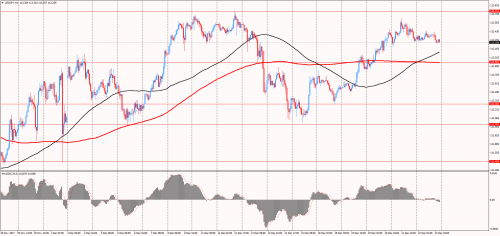

«Хотя повышение ставок, вероятно, потребуется со временем, правление ЦБ по-прежнему будет соблюдать осторожность, ориентируясь на поступающие данные при оценке чувствительности экономики к ставкам, и динамику роста зарплат и инфляции», — указал ЦБ, и предупредил, что перспективы мировой экономики все еще подвержены влиянию значительной неопределенности ввиду геополитических событий и торговой политики. Что касается курса канадского доллара, в декабре пара USD/CAD снизилась на 1,40%.

Рис. 3 Валютная пара USD/CAD (источник: TeleTrade)

Затем состоялась встреча ФРС США, которая также не преподнесла сюрпризов. Комитет по открытому рынку (FOMC) повысил ставки по федеральным фондам на 0,25%, до диапазона 1,25%-1,50%, улучшил прогноз по темпам роста экономики, но оставил без изменений свои ожидания по инфляции. ЦБ заявил, что намерен продолжить повышение ставок, если ситуация в экономике будет развиваться в соответствии с прогнозами.

Глава ФРС Йеллен сообщила, что по-прежнему ожидает, что экономика будет расти умеренными темпами и указывать на уместность постепенного повышения ставки. Йеллен добавила, что налоговая реформа может усилить рост экономики, но еще рано судить о макроэкономических последствиях. Если говорить о реакции доллара на итоги встречи, он снизился, так как решение ЦБ по ставке уже было заложено в цены.

Что касается заседания Банка Англии, Комитет по денежно-кредитной политики Банка Англии единогласно (9 голосов «за»,0 — «против») проголосовал за сохранение денежно-кредитной политики без изменений, и оставил процентную ставку на уровне 0,50%. Данный шаг широко ожидался рынками.

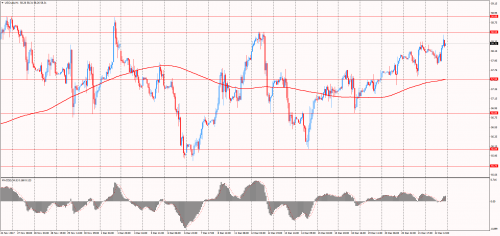

Между тем, Банк сообщил, что прогнозирует умеренный рост ВВП в течение следующих лет, но предупредил, что некоторые данные указывают на замедление роста ВВП в 4-м квартале. «Инфляция близка к своему пику после достижения 3,1% в ноябре, а Брекзит остается самым важным фактором для экономических перспектив», — заявил Банк Англии, и добавил, что налогово-бюджетные планы правительства повысят экономический рост и инфляцию. В целом, итоги заседания оказали давление на курс фунта. С начала месяца пара GBP/USD упала на 1,1%.

Рис. 4 Валютная пара GBP/USD (источник: TeleTrade)

Вскоре состоялась встреча ЕЦБ, в ходе которой руководство Банка предпочло сохранить свою денежно-кредитную политику без изменений. ЕЦБ оставил ставку по депозитам на уровне -0,4% и ставку рефинансирования на уровне 0,0%. Совет управляющих заявил, что рассчитывает сохранять ставки на нынешнем уровне в течение «длительного периода времени».

Между тем, глава ЕЦБ Драги отметил, что Центробанк улучшил прогнозы по инфляции и росту, и добавил, что если экономические перспективы станут менее благоприятными или возникнет несогласованность в финансовых условиях, ЕЦБ готов увеличить программу покупки активов — по продолжительности и/или по размеру. «Будем реинвестировать средства, полученные от погашения облигаций, в течение длительного периода времени после завершения программы покупок активов. Реинвестиции будут продолжатся так долго, как это будет необходимо», — предупредил Драги. Если подводить итоги месяца для европейской валюты, с начала декабря пара EURUSD упала на 0,29%.

Рис. 5 Валютная пара EUR/USD (источник: TeleTrade)

Последним в этом месяце состоялось заседание Банка Японии. Как и ожидалось, ЦБ оставил процентную ставку по краткосрочным депозитам на уровне -0,1%, и сохранил около нуля целевой уровень доходности 10-летних гособлигаций (JGB) Японии. Что касается количества JGB, то, Банк Японии остался привержен обязательству покупать облигации на сумму 80 трлн в год Член правления Банка Японии Катаока проголосовал против того, чтобы оставить ставки без изменений, и заявил, что следует принять дополнительные меры смягчения, если целевой уровень инфляции не будет вовремя достигнут.

Между тем, Банк Японии повысил оценку вложений компаний в основной капитал и оценку частного потребления. Однако, Банк понизил оценку инвестиций госсектора, заявив, что инвестиции более или менее не меняются, хотя ранее сообщалось об их росте. ЦБ отметил, что желательно достигнуть целевого уровня инфляции к 2018 фингоду. Что касается динамики иены, с начала месяца пара USD/JPY выросла на 0,7%.

Рис. 6 Валютная пара USDJPY (источник: TeleTrade)

В фокусе внимания участников рынка также находились досрочные парламентские выборы в Каталонии, которые состоялись после нескольких месяцев политической нестабильности и неопределенности. Напомним, правительство Испании уволило региональное правительство в Каталонии после того, как в октябре оно провозгласило независимость региона. Результаты выборов указали, что партии, выступающие за отделение Каталонии от Испании получили большинство в парламенте.

Это означает, что выборы не позволили Каталонии выйти из политического кризиса, и движение за отделение от Испании продолжится. Данные указали, что три политические силы, которые выступают за отделение Каталонии, совокупно получают 70 мандатов в 135-местном региональном парламенте. Хотя сторонники независимости сохраняют большинство в парламенте, на первое место вышла партия «Граждане», 36 мандатами.

«Граждане» является сильнейшим лагерем среди политических партий, поддерживающих единство с Испанией. Однако, если сторонники независимости таки получат большинство в парламенте, они могу настаивать на том, чтобы именно они формировали правительство. В целом, результаты выборов вызвали новые опасения относительно усугубления каталонского кризиса в Испании.

Что касается ситуации на сырьевом рынке, в декабре котировки золота выросли лишь на 0,47%. Нефтяные котировки, тем временем, зафиксировали более значительное повышение — нефть марки WTI подорожала на 1,93%, в то время как Brent выросла в цене на 1,81%. Драйвером роста цен были итоги заседания ОПЕК+.

Напомним, 24 страны-участницы ОПЕК+ решили продлить соглашение о сокращении добычи нефти еще на 9 месяцев, до конца 2018 года. При этом ОПЕК+ может пересмотреть условия сделки в июне 2018 года. Кроме того, поддержку ценам оказывали новости о закрытии ключевого нефтепровода Британии Forties в Северном море. Компания Ineos, оператор Forties, сообщила 11 декабря, что нефтепровод будет закрыт от 2 до 4 недель в связи с увеличением трещины. Это было первое незапланированное прекращение работ нефтепровода в течение нескольких лет.

По этому нефтепроводу поставляется около 445 000 баррелей нефти в сутки, что соответствует примерно 40% от общего количества североморских нефтедобывающих мощностей Британии. Forties также является крупнейшим из 5 поставщиков сырой нефти, которые лежат в основе Brent.

Согласно последней информации, возобновление работы Forties ожидается в начале января после ремонта в течение Рождества. Еще одним катализатором роста цен были обещания от лидера ОПЕК Саудовской Аравии и России, не входящей в картель, что любой выход из соглашения по ограничению добычи будет постепенным.

Рис. 7 График нефти марки WTI (источник:TeleTrade)

В январе инвесторы и трейдеры продолжат следить за денежно-кредитной политикой основных ЦБ, особенно ФРС и ЕЦБ. Тем не менее, весьма маловероятно, что в ближайшее время ФРС и ЕЦБ предпримут какие-либо действия, учитывая их недавние решения. В преддверии заседания ФРС инвесторы увидят протокол декабрьской встречи ЦБ, который может содержать новые подсказки по поводу дальнейших темпов ужесточения политики ФРС.

На настроения инвесторов также может повлиять отчет по количеству рабочих мест вне сельского хозяйства США, который выйдет 5 января. Важными также будут инфляционные данные по США, которые могут вынудить ФРС пересмотреть на понижение темпы ужесточения денежно-кредитной политики в 2018 году.

Posted in

Posted in